Uprawnienia i kompetencje gminy w zakresie podatkowym

Podatki to niezbyt przyjemna, ale nieodłączna część naszego życia. Pełnią one różnorodne funkcje, pozwalając prowadzić działalność organom państwa nie tylko na szczeblu krajowym, ale i na szczeblu samorządowym. W zdecydowanej większości podatki nakładane są na poziomie ustawowym – krajowym i mają powszechne oddziaływanie. Gminy, jako podmioty należące do samorządu, są ważnymi jednostkami, które nie tylko finansują swoje działania z podatków, ale również posiadają istotne kompetencje w zakresie ich kreowania i zasad ich poboru. W niniejszym artykule przyjrzymy się kompetencjom gmin w zakresie podatkowym.

Źródła uprawnień gminy

Najważniejszym uregulowaniem odnoszącym się wprost do problematyki stanowienia podatków jest Konstytucja Rzeczpospolitej Polskiej. Prawodawca stosując wypracowane w długoletniej praktyce standardy legislacyjne uregulował podstawy nakładania podatków w art. 217 Konstytucji RP. Jest to odzwierciedlenie idei, by podatki jako instrument niezwykle mocno ograniczający własność prywatną osób prywatnych jak i innych podmiotów będących podatnikami, były stanowione jedynie na najwyższych szczeblach państwowości. Zgodnie z treścią art. 217 konstytucji, nakładanie podatków, innych danin publicznych, określanie podmiotów, przedmiotów opodatkowania i stawek podatkowych, a także zasad przyznawania ulg i umorzeń oraz kategorii podmiotów zwolnionych od podatków następuje w drodze ustawy. Oznacza to, że te kluczowe i najbardziej esencjonalne elementy podatku muszą być określone na drodze ustawowej. Ma to na celu zapewnienie dla podatników ochrony prawnej jaką zapewnia ustawa. Jest to akt obwarowany skonkretyzowanymi wymogami, docelowo transparentnym procesem legislacyjnym oraz obowiązkowym vacatio legis – czasem na zapoznanie się z daną ustawą przed wejściem jej w życie i stosowaniem. Nie oznacza to jednak, że wszystkie elementy podatkowe muszą być określane w ustawie. Każdy element poza tymi wymienionymi w art. 217 Konstytucji RP może być dookreślany na niższym poziomie niż ustawa. Dzieje się tak dlatego, że ustawy mogą zawierać delegacje innych organów do wydania przepisów w określonym zakresie. Przykładem tego rodzaju upoważnienia jest ustawowa delegacja organów gminy w zakresie podatków i opłat lokalnych. Kompetencje rady gmin w zakresie podatków i opłat lokalnych określone zostały w ustawie z 12 stycznia 1991 r. o podatkach i opłatach lokalnych (dalej jako Ustawa). Ustawa ta przyznaje uprawnienie radom gmin do podejmowania uchwał w sprawach podatkowych.

Uprawnienie do określenia stawek podatkowych w wyznaczonych ramach i regulowania szczegółowych zasad poboru oraz wprowadzania zwolnień podatkowych motywowane jest tym, że to gmina jako podmiot będący niejako najbliżej podatnika ma najwięcej informacji na temat miejscowych potrzeb oraz uwarunkowań i do tychże może odpowiednio dopasować stawki podatkowe czy ewentualne zwolnienia. Powiązane jest to oczywiście również z faktem, że gmina musi posiadać zasoby finansowane do prowadzenia swojej działalności bieżącej czy też inwestycyjnej.

Czego dotyczą uchwały podatkowe rad gmin?

Biorąc pod uwagę treść ustawowego upoważnienia, uchwały podatkowe rad gmin można podzielić na uchwały dotyczące:

1) stawek podatków i opłat lokalnych:

– podatku od nieruchomości

– podatku od środków transportowych

– podatku od posiadania psów

– opłaty miejscowej, targowej i uzdrowiskowej

2) zwolnień i ulg w podatkach i opłatach lokalnych:

– w podatku od nieruchomości

– w podatku od środków transportowych

– w podatku od posiadania psów

– w opłatach: targowej, miejscowej oraz uzdrowiskowej

– w podatku rolnym

– w podatku leśnym

3) trybu i warunków płatności, w tym:

– zasad ustalania i poboru oraz terminów płatności podatków i opłat lokalnych

– zarządzenia poboru podatków i opłat lokalnych w drodze inkasa, wyznaczenia inkasentów i wysokości wynagrodzenia za inkaso

– ustalenia wzorów informacji i deklaracji podatkowych

Wykorzystanie kompetencji podatkowych na przykładzie kaliskiego podatku od nieruchomości

W celu zobrazowania kompetencji gminy w omawianym zakresie, przeanalizowano sytuację związaną z podatkiem od nieruchomości na terenie Kalisza. Zgodnie z art. 5 ust. 1 omawianej Ustawy, rada gminy określa wysokość stawek podatku od nieruchomości, z tym że stawki nie mogą przekroczyć rocznie wartości maksymalnych określonych w ustawie. Rada gminy jest uprawniona zatem do wyznaczenia konkretnej stawki podatku. Rada gminy może również różnicować stawkę podatku w zależności od poszczególnych rodzajów przedmiotów opodatkowania, uwzględniając w szczególności lokalizację, rodzaj prowadzonej działalności i inne cechy charakterystyczne przedmiotu opodatkowania. Ważnym aspektem tego uprawnienia jest to, że nie może ono być skierowane do konkretnych podmiotów rozumianych jako zidentyfikowane indywidualne podmioty. Uprawnienie to określa pewne kryteria, które to wyznaczają daną stawkę podatkową dla każdego podmiotu, który w zakresie danych kryteriów się mieści.

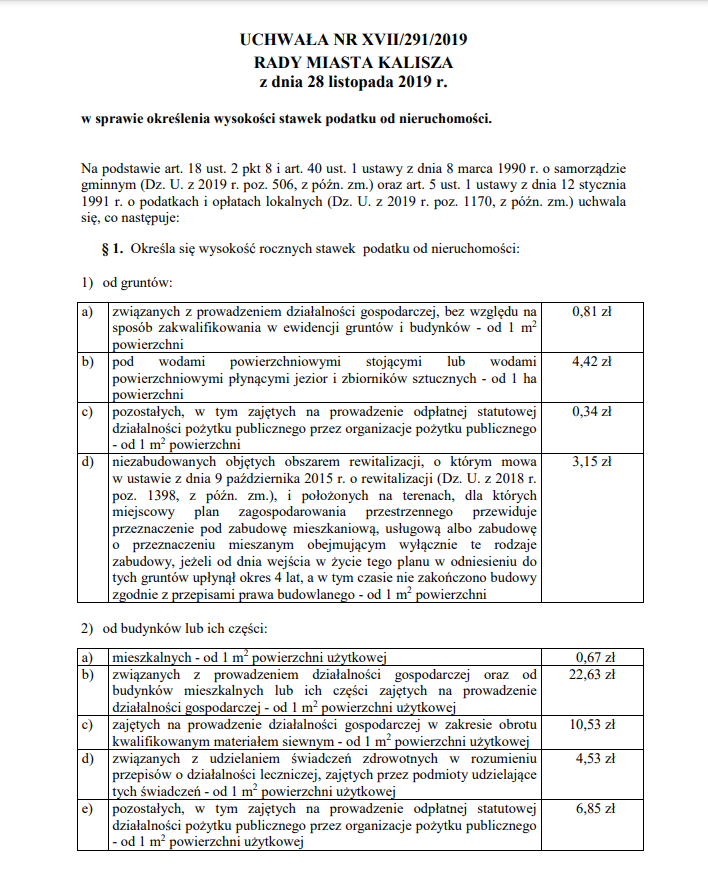

Realizację tego uprawnienia w Kaliszu widzimy na przykładzie UCHWAŁY NR XVII/291/2019 RADY MIASTA KALISZA z dnia 28 listopada 2019 r. w sprawie określenia wysokości stawek podatku od nieruchomości.

https://www.bip.kalisz.pl/uchwaly/2019_17_291.pdf

Jak widzimy Rada Miasta Kalisza korzystając ze swoich uprawnień określiła stawki podatkowe różnicując ich wysokość w zależności od danej kategorii obiektu. Najniżej opodatkowane są budynki mieszkalne, zaś najwyższe opodatkowanie dotyka tych zajętych na prowadzenie działalności gospodarczej.

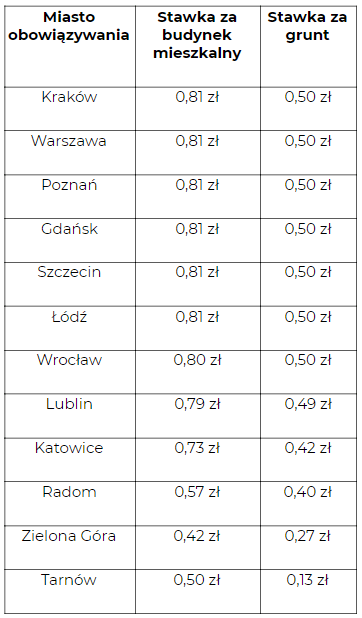

Tabela z porównaniem stawek podatkowych za m2 przeznaczony na cele mieszkalne w Polsce

Jak zauważymy po przeanalizowaniu powyższej tabeli, stawka opodatkowania budynków mieszkalnych w Kaliszu jest niższa niż w większości dużych miast w Polsce, ale też wyższa niż w mniejszych od Kalisza miastach. Jest to zgodne z szerokim trendem obecnym w kraju, gdzie stawka jest tym wyższa im większe jest miasto. Maksymalna stawka wynosi w 2020 roku 0,81 zł za m2 i jak można zauważyć w przypadku dużych miast jest ona ustawiona właśnie na tym poziomie.

Rada miasta Kalisza korzysta również ze swoich kompetencji w zakresie ustanawiania zwolnień przedmiotowych. Tak ze specjalnych zwolnień od podatku od nieruchomości mogliśmy skorzystać między innymi w przypadku gdy:

- Prowadzimy na danym gruncie lub w budynku działalność charytatywną

- Wykorzystujemy grunty lub budynki na potrzeby działalności kulturalno-rekracyjno-sportowej

- Dokonaliśmy likwidacji barier architektonicznych ułatwiających poruszanie się osobom niepełnosprawnym (zwolnienie na 3 lata)

- Podłączyliśmy daną nieruchomość do instalacji fotowoltaicznej

- Wybudowaliśmy nowe budynki i utworzyliśmy w nich miejsca pracy

Można spostrzec, że udzielane zwolnienia są ściśle związane z funkcjami społecznymi danej aktywności. Zwolnienie jest przyznawane w celu wsparcia aktywności, które gmina uważa za przyczyniające się do zwalczania lub poprawy sytuacji w określonych problemach – od aktywizacji bezrobotnych poprzez ekologię aż po działalność charytatywną.

Do kompetencji rady gminy należy także ustalenie w drodze uchwały, warunków i trybu składania informacji o nieruchomościach i obiektach budowlanych oraz deklaracji na podatek od nieruchomości za pomocą środków komunikacji elektronicznej, w szczególności ich formatu elektronicznego oraz układu informacji oraz powiązań między nimi zgodnie z przepisami o informatyzacji działalności podmiotów realizujących zadania publiczne, a także sposobu ich przesyłania za pomocą środków komunikacji elektronicznej. Dodatkowo określa także w drodze uchwały wzory formularzy podatkowych dotyczących podatków i opłat lokalnych obowiązujących na jej terytorium. Ustawa wskazuje, że w formularzach powinny znaleźć się dane dotyczące podmiotu i przedmiotu opodatkowania niezbędne do wymiaru i poboru podatku od nieruchomości.

Ponadto należy pamiętać o tym, iż organy wykonawcze gminy (wójt, burmistrz, prezydent) mają uprawnienie do stosowania ulg podatkowych w indywidualnych przypadkach dotyczących konkretnego podatnika – w postaci zaniechania poboru podatku, umorzenia zaległości podatkowej czy też rozłożenia podatku na raty.

Źródła:

Ustawa z dnia 12 stycznia 1991r. o podatkach i opłatach lokalnych (Dz. U. z 2019r. poz. 1170 z późn. zm.).

Ustawa z dnia 29 sierpnia 1997r. ordynacja podatkowa (Dz. U. z 2020r. poz. 1325 z późn. zm.).

Uchwała Nr XLVI/628/2014 Rady Miejskiej Kalisza z dnia 23 kwietnia 2014 roku w sprawie zwolnień od podatku od nieruchomości (Dz. Urz. Woj. Wielk. z 2014r., poz. 2833).

Uchwała Nr XLVI/629/2014 Rady Miejskiej Kalisza z dnia 23 kwietnia 2014 roku w sprawie zwolnienia od podatku od nieruchomości nowo nabytych gruntów lub ich części oraz nowo wybudowanych lub nowo nabytych budynków lub ich części (Dz. Urz. Woj. Wielk. z 2014r., poz. 2834).

Uchwała Nr XLVI/630/2014 Rady Miejskiej Kalisza z dnia 23 kwietnia 2014 roku w sprawie zwolnienia od podatku od nieruchomości budynków lub ich części, w których utworzono nowe miejsca pracy (Dz. Urz. Woj. Wielk. z 2014r., poz. 2835).

Uchwała Nr XVII/291/2019 Rady Miasta Kalisza z dnia 28 listopada 2019 r. w sprawie określenia wysokości stawek podatku od nieruchomości (Dz. Urz. Woj. Wielkopolskiego z 2019 r. poz. 10697);

Uchwała Nr XV/173/2015 Rady Miejskiej Kalisza z dnia 29 października 2015 roku w sprawie zwolnienia od podatku od nieruchomości w związku z likwidacją barier architektonicznych (Dz. Urz. Woj. Wielk. z 2015r., poz. 6374).

Uchwała Nr XVII/305/2019 Rady Miasta Kalisza z dnia 28 listopada 2019 r. w sprawie zwolnienia od podatku od nieruchomości budynków lub ich części, podłączonych do instalacji fotowoltaicznej, kolektora słonecznego, pompy ciepła, rekuperatora lub gruntowego wymiennika ciepła (Dz. Urz. Woj. Wielkopolskiego z 2019 r. poz. 10701),

Uchwała Nr XVII/292/2019 Rady Miasta Kalisza z dnia 28 listopada 2019 r. w sprawie zwolnienia z podatku od nieruchomości w ramach regionalnej pomocy inwestycyjnej dla przedsiębiorców realizujących inwestycje początkowe (Dz. Urz. Woj. Wielkopolskiego z 2019 r. poz. 10698),

Fot.: AdobeStock